Delta Lloyd L Global Fund A

7,76% Rendement

YTD per 31-03-2024

€ 20,71 Koers

per 31-03-2024

15-01-2010

Datum eerste koers

Dit fonds heeft het beleggingsbeleid en de fondsnaam gewijzigd. Bij "beleggingsbeleid" en in het prospectus vindt u het aangepaste beleggingsbeleid.

Rendement in EUR

per 31-12-2017

| Naam | 1 maand | 3 maanden | YTD | 1 jaar | 3 jaar * | 5 jaar * | 10 jaar * |

|---|---|---|---|---|---|---|---|

| Delta Lloyd L Global Fund A ** | -0,43% | 2,84% | 7,76% | 7,76% | 9,02% | 14,36% | - |

|

*

Gemiddeld per jaar, op basis van samengestelde interest. ** Rendement inclusief dividenduitkering. |

|||||||

Fondsprestatieontwikkeling van €100,-

| YTD | 3 maanden | 6 maanden | 1 jaar | 3 jaar | 5 jaar | 10 jaar |

Historische Rendementen per 31-12-2017

| Delta Lloyd L Global Fund A | |

De resultaten werden behaald in omstandigheden die niet langer van toepassing zijn. |

Koersinformatie

| Laatste koers | Datum | Vorige koers | Verschil +/- | Verschil % |

|---|---|---|---|---|

| € 20,62 | 04-12-2017 | € 20,68 | € -0,06 | -0,29 % |

Koersgrafiek

| YTD | 3 maanden | 6 maanden | 1 jaar | 3 jaar | 5 jaar | 10 jaar |

Beleggingsbeleid

De hoofddoelstelling van het fonds is de aandeelhouders toegang te geven tot internationale financiële markten via een gediversifieerde portefeuille. Het fonds belegt vooral in beursgenoteerde bedrijven. De bedrijven worden geselecteerd op grond van factoren als waardering, bedrijfsmodel, beheer, balans en uitkering van dividend. Het fonds belegt in een beperkt aantal bedrijven, daarom volgen de prestaties van het fonds niet altijd de algemene markttrends. Bij de keuze van de aandelen zijn geen beperkingen opgelegd op het vlak van geografische, sector- of valutatoewijzing. Het fonds kan gebruik maken van afgeleide financiële instrumenten met het oog op indekking van neerwaartse risico’s, dan wel ter optimalisatie van het rendement. Voor dit fonds wordt geen benchmark gehanteerd.

Beleid & Vooruitzichten

De verslagperiode is van 1 april t/m 30 juni 2017

Rendement

Het Delta Lloyd L Global Fund behaalde over het tweede kwartaal van 2017 een rendement van -0.90% op basis van intrinsieke waarde. Het fonds presteerde daarmee beter dan de referentie index, de MSCI World Total Net Return Index, die een rendement van - 2,45% behaalde. Het verschil kwam met name voort uit de aandelenselectie

Terugblik

Marktontwikkelingen:

De “Trump reflation trade” kwam in het tweede kwartaal verder onder druk te staan door de toenemende onzekerheid bij beleggers over de haalbaarheid van de agressieve stimuleringspolitiek van de regering Trump. Dit gold met name voor de beoogde verlaging van de vennootschapsbelasting. Cyclische waarden en groeiaandelen kwamen hierdoor onder druk te staan in de draai naar een meer defensieve portefeuille invulling, onder meer resulterend in de grootste correctie op dagbasis van groeiaandelen in de VS sinds 2009.

In juni verhoogde de FED haar voornaamste rentetarief. De data onderbouwing voor deze verhoging was echter gematigd, hetgeen de lagere economische groeiverwachting bij beleggers verder ondersteunde.

Ook politiek gebeurde het nodige. Premier Theresa May verloor haar meerderheidspositie in het parlement bij tussentijdse verkiezingen in het Verenigd Koninkrijk, hetgeen harde Brexit onderhandelingen zal bemoeilijken. Daarnaast verbeterde de politieke situatie in Europa aanzienlijk door de ruime verkiezingsoverwinningen van de liberaal Emmanuel Macron en het verlies van de Italiaanse partij Five Star Movement bij regionale verkiezingen, hetgeen een verdere terugslag was voor de opkomst van het populisme in Europa.

Rendementsbijdragen:

Alle regio’s droegen positief bij aan het rendement. De grootste relatieve bijdrage komt met name van de Verenigde Staten. In de sectoren bleef alleen Gezondheidszorg achter bij de index.

Bij Duurzame Consumenten Goederen droeg met name het Japanse USS Co Ltd positief bij, het bedrijf publiceerde uitstekende cijfers en stelde daarnaast een betere cashflow generatie in het vooruitzicht. In de sector Materialen steeg de koers van Kuraray met 25% door beter dan verwachte resultaten voor alle divisies.

In Europa in de sector Utiliteitsbedrijven zette de koers van Rubis haar opmars voort na de in het vorige kwartaal gepubliceerde goede jaarcijfers 2016 gekoppeld aan de bekendmaking van een interessante overname die past in de strategie van het bedrijf waarin de opbouw van een sterke positie in niches centraal staat.

Alphabet , Informatie Technologie, pakte na een aanvankelijk terughoudende reactie de stijgende lijn verder op na publicatie van cijfers die de dominantie van het bedrijf in de mobiele advertentiemarkt verder onderstreepten.

Relatieve achterblijvers in de portefeuille waren onder meer QBE Insurance, Cisco Systems en Danaher.

De Australische schadeverzekeraar QBE liet weten dat hogere schadeclaims uit haar internationale activiteiten het resultaat over het 1ste halfjaar zullen drukken. Cisco, Informatie Technologie, publiceerde uitstekende kwartaalcijfers, maar had te lijden onder tegenvallende omzetverwachtingen voor het 4e kwartaal.

De kwartaalcijfers van Danaher (Gezondheidszorg) waren iets onder consensus, hetgeen zijn weerslag op de koers. De vooruitzichten 2017 blijven echter ongewijzigd.

Portefeuillewijzigingen:

In de verslagperiode hebben zich in de portefeuille geen materiele wijzigingen voor gedaan.

Vooruitzichten

Sinds het midden van 2016 zijn de verwachtingen voor de wereldwijde economische groei bijna voortdurend naar boven bijgesteld, zij het steeds voorzichtig. Begin juli 2017 is de consensusvoorspelling dat de wereldeconomie in de komende zes kwartalen gemiddeld met 3,7% gaat groeien. Voor het eerst in jaren is de voorspelde groei daarmee hoger dan het historische gemiddelde van de afgelopen vier decennia. Vanaf het huidige voorspelde niveau zal de opwaartse bijstelling naar onze verwachting beperkt blijven.

Dat neemt niet weg dat bedrijven nog winstgroei boven de nominale economische groei kunnen realiseren. Dat zal vooral in landen kunnen gebeuren waar nog groeipotentieel – in de vorm van werkloosheid en onderbenutting van machines - aanwezig is zonder dat de kosten er sterk zullen stijgen. Bovendien bevinden de marges in zulke landen en regio’s (zoals de eurozone) zich op relatief lage niveaus en bieden ook de relatieve aandelenwaarderingen ruimte voor mogelijke verdere koersstijgingen. Ten slotte zien we dat zich grote veranderingen in de wereldeconomie voordoen, zoals in de detailhandel, waar online verkopen een steeds serieuzere factor worden. De regio- en sectorkeuze zullen daarmee een relatief belangrijke rol kunnen spelen voor het rendement van aandelenbeleggingen.

De inflatie is in de afgelopen maanden lager uitgevallen dan algemeen was verwacht. Dat heeft te maken met de sinds de financiële crisis – in historisch opzicht - beperkte gevoeligheid van de loongroei voor de afnemende werkloosheid. Maar er zijn ook meer tijdelijke factoren in het spel die belangrijk zijn. Op termijn verwachten we mede daarom dat de inflatie zal oplopen. De centrale banken zullen daar wellicht niet op wachten en in de loop van het komende halfjaar de markt verder voorbereiden op een langzame afbouw van hun opkoopprogramma’s voor obligaties. Het is nog niet duidelijk of dit ook betekent dat de marktrentes naar nieuwe niveaus getild zullen worden, mede gezien het feit dat beleggers al op de afbouw van de opkoopprogramma’s hebben geanticipeerd.

Positionering

per 31-10-2017

| Grootste belangen | in % |

|---|---|

| Alphabet Inc/Ca | 3,65 |

| Microsoft Corp | 3,06 |

| Apple Inc | 2,63 |

| Charter Communications Inc | 2,49 |

| Amazon.Com Inc | 2,36 |

| Time Warner Inc | 2,32 |

| Jpmorgan Chase & Co | 2,26 |

| Johnson & Johnson | 2,21 |

| Priceline Group Inc | 2,19 |

| Exxon Mobil Corp | 1,96 |

| Nestle Sa-Reg | 1,82 |

| Pepsico Inc | 1,76 |

| Sap Se | 1,73 |

| Rubis Sca | 1,73 |

| Medtronic plc | 1,72 |

| Compass Group Plc. | 1,66 |

| Berkshire Hathaway Inc-Cl B | 1,64 |

| Cisco Systems Inc | 1,61 |

| Pfizer Inc | 1,61 |

| 3M Co | 1,60 |

| United Health Group | 1,60 |

| Visa Inc-Class A Shares | 1,49 |

| Mastercard Inc-Class A | 1,47 |

| Bank Of America Corp | 1,47 |

| Merck & Co. Inc. | 1,46 |

| Cie Financiere Richemon Sa | 1,45 |

| Symrise AG | 1,41 |

| Ing Groep Nv | 1,33 |

| Danaher | 1,29 |

| Tableau Software Inc | 1,26 |

| Royal Dutch Shell Plc-A Shs | 1,25 |

| Estee Lauder | 1,25 |

| Home Depot Inc | 1,23 |

| Citigroup Inc | 1,21 |

| Metlife Inc | 1,20 |

| Hugo Boss Ag | 1,19 |

| Vodafone Group Plc | 1,15 |

| Fortive Corp | 1,12 |

| AIA Group Ltd | 1,12 |

| Amadeus It Holding Sa | 1,11 |

| Uss Co Ltd | 1,10 |

| Kao Corporation | 1,10 |

| DBS Group Holdings Ltd | 1,07 |

| Baxter | 1,07 |

| Secom | 1,04 |

| Nabtesco Corp | 1,03 |

| Morgan Stanley | 1,01 |

| Snam Rete Gas Spa | 1,00 |

| Qbe Insurance Group Ltd | 0,97 |

| Colgate Palmolive Co | 0,96 |

| Schlumberger Ltd | 0,93 |

| Yum! Brands Inc. | 0,91 |

| Spirax-Sarco Engineering Plc | 0,90 |

| Svenska Handelsbanken-Ab | 0,89 |

| Valero | 0,86 |

| Seven & I Holdings Co Ltd | 0,85 |

| Diageo Plc | 0,83 |

| Anheuser-Busch InBev SA/NV | 0,82 |

| Verisk Analytics Inc-Class A | 0,82 |

| Norma Group Se | 0,80 |

| Simon Property Group Inc | 0,78 |

| Otsuka Holdings Co Ltd | 0,78 |

| Kuraray | 0,77 |

| Eli Lilly & Co | 0,77 |

| Mitsubishi Ufj Financial Gro | 0,75 |

| Brenntag AG | 0,74 |

| Sampo Oyj-A Shs | 0,72 |

| Intel Corp | 0,65 |

| Ubs Group Ag | 0,64 |

| Gilead Sciences Inc | 0,60 |

| National Grid Plc | 0,58 |

| Union Pacific Corp | 0,57 |

| Allianz Se-Reg | 0,56 |

| Swiss Re Ltd | 0,51 |

| Westpac Banking Corp | 0,51 |

| Analog Devices | 0,46 |

| United Parcel Service-Cl B | 0,45 |

| Roche Holding Ag-Genusschein | 0,45 |

| American International Group | 0,43 |

| General Electric Co | 0,43 |

| Ntt Docomo Inc | 0,40 |

| Park24 Co Ltd | 0,34 |

| Brambles Ltd | 0,31 |

| Brighthouse Financial Inc | 0,13 |

| Unicredit Spa | 0,00 |

| Viscofan Sa | 0,00 |

| Top 10 Landenverdeling | in % |

|---|---|

| United States | 61,22 |

| Japan | 8,16 |

| Germany | 6,44 |

| United Kingdom | 5,12 |

| Switzerland | 4,87 |

| Netherlands | 2,58 |

| Australia | 1,79 |

| France | 1,73 |

| Ireland | 1,72 |

| Hong Kong | 1,12 |

| Spain | 1,11 |

| Singapore | 1,07 |

| Italy | 1,00 |

| Sweden | 0,89 |

| Belgium | 0,82 |

| Finland | 0,72 |

| Top 10 Sectorverdeling | in % |

|---|---|

| Information Technology | 19,13 |

| Financials | 18,41 |

| Consumer Discretionary | 16,91 |

| Health Care | 13,55 |

| Industrials | 10,17 |

| Consumer Staples | 9,39 |

| Energy | 6,00 |

| Utilities | 2,31 |

| Materials | 2,19 |

| Telecommunication Services | 1,55 |

| Real Estate | 0,78 |

Fondskarakteristieken

| Algemeen | |

|---|---|

| Totaal vermogen van het fonds: | € 344,92 miljoen (per 30-11-2017) |

| Totaal vermogen van de aandelenklasse: | € 151,29 miljoen (per 30-11-2017) |

| Aantal uitstaande aandelen van de aandelenklasse: | 7.304.022,41 stuks (per 30-11-2017) |

| Hefboomfinanciering (bruto methode) | 100,00% (per 30-11-2017) |

| Hefboomfinanciering (methode op basis van gedane toezeggingen) | 100,00% (per 30-11-2017) |

| Valuta: | € |

| ISIN: | LU0408576139 |

| Spread: |

Maximale positieve afwijking t.o.v. de intrinsieke waarde: 0,00

% Maximale negatieve afwijking t.o.v. de intrinsieke waarde: 5,00 % |

| Morningstar Rating: |

(per 30-11-2017)

(per 30-11-2017)

|

| Morningstar Analyst Rating: |

(per 30-11-2017)

(per 30-11-2017)

|

| Beschikbaarheid: | Nederland, Belgie, Duitsland, Luxemburg |

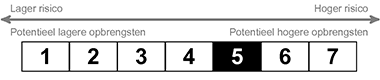

| Risicoprofiel: |

|

| Dividend | |

|---|---|

| Dividend uitkerend | Ja |

| Beoogt 1 keer per jaar dividend uit te keren. | |

| Er is voor boekjaar geen dividend uitgekeerd | |||

| Interim dividend | |

| Ex-dividenddatum | |

| Betaaldatum |

| Kosten | |

|---|---|

| Lopende kosten: | 0,75 % (2016) |

De vermelde in- en uitstapvergoedingen zijn maximumbedragen, afhankelijk van uw financiële instelling. Uw financieel adviseur of distributeur kan u inlichten over de feitelijke in- en uitstapvergoeding. Indien u uw aandelen wenst om te ruilen voor aandelen in een andere aandelenklasse van het compartiment of voor aandelen in een ander compartiment van het fonds, zijn daar geen kosten aan verbonden. De lopende kosten hebben betrekking op de jaarlijkse kosten. Het percentage van de lopende kosten houdt geen rekening met:

De lopende kosten kunnen gedurende het jaar wijzigen. Kijk in de Essentiële Beleggersinformatie voor de actuele lopende kosten. |

|

| Jaarlijkse beheervergoeding: |

0,60 % |

| Prestatievergoeding: | n.v.t. |

| Meer informatie: |

Voor meer informatie over kosten en vergoedingen verwijzen wij u naar de desbetreffende paragraaf in het prospectus, verkrijgbaar op het statutaire adres van het fonds of via de website. |

Aanvullende Informatie

| Algemeen | |

|---|---|

| Beleggingscategorie: | Aandelen beleggen |

| Vestigingsland: | Luxemburg |

| Datum eerste koers: | 15-01-2010 |

| Fondsmanager(s) | |||

|---|---|---|---|

| Ad Schellen | Roy van Wechem | Charles de Kock | Dirk-Jan Dirksen |

Voor wie interessant?

Het Delta Lloyd L Global Fund is interessant voor beleggers met een lange termijn horizon die willen profiteren van wereldwijd ondergewaardeerde ondernemingen en jaarlijks een aantrekkelijk dividend willen ontvangen.

Verantwoord beleggen

Verantwoord beleggen betekent voor ons het combineren van de zorg en aandacht die wij besteden aan de financiële aspecten van de investeringen ten behoeve van onze klanten. Met zorg en aandacht voor de mens-, het milieu- en de maatschappij gerelateerde aspecten van deze investeringen.

De beleggingen in dit fonds voldoen aan de criteria die Delta Lloyd Asset Management stelt aan Verantwoord Beleggen.

U leest er meer over op onze pagina’s Verantwoord Beleggen.

De beleggingsfondsen van Nationale-Nederlanden zijn als beleggingsinstelling opgenomen in het register dat wordt gehouden door de Autoriteit Financiële Markten. De waarde van uw beleggingen kan fluctueren. In het verleden behaalde resultaten bieden geen garantie voor de toekomst. De op deze pagina getoonde performanceoverzichten zijn met zorg door Goldman Sachs Asset Management samengesteld. Aan deze informatie kunnen geen rechten worden ontleend. Goldman Sachs Asset Management is niet aansprakelijk voor schade van welke aard ook die het gevolg is van onjuiste dan wel onvolledige gegevens.

Versienummer: 2906